W co inwestować pieniądze, gdy na statystycznej lokacie w banku realnie tracimy i nie zapowiada się na zmiany? Możliwości nie brakuje, o ile mamy odpowiednią wiedzę i trochę czasu żeby się zaangażować. Zapraszam na doroczny przegląd instrumentów: w co inwestować pieniądze w 2020?

A zatem… w co inwestować pieniądze w 2020? Sam produkt to moim zdaniem sprawa drugorzędna, liczy się strategia i zarządzanie swoim kapitałem. Jak co roku, chciałbym pokazać Wam przegląd istotnych kierunków inwestowania, ale na tle aktualnej sytuacji na rynku finansowym. W szczególności, że to spis, po który większość czytelników sięga wpisując wyszukiwarkę „w co inwestować pieniądze” i czekając na magiczną receptę.

Mamy przecież akcje na giełdzie, udziały w ramach crowdfundingu, forex, ETF-y, kontrakty terminowe, metale szlachetne, produkty strukturyzowane, nieruchomości… no i jeszcze lokaty i obligacje, ale to dyskusyjna sprawa. Dla tych ostatnich nie chodzi nawet o to w co inwestować pieniądze, a w co włożyć je tak, aby tylko uchronić się przed inflacją.

Pamiętajcie, że każdy ponosi odpowiedzialność za swoje inwestycje! Poniższy przegląd rynku to nie są żadne scenariusze, które można wrzucić jeden do jednego i nagle zacząć zarabiać. Nikt nie wytupuje za Was rynków, które będą rosnąć i dadzą w magiczny sposób zarobić – to przegląd, który pozwala zorientować się w aktualnej sytuacji i naprowadzić gdzie aktualnie szukać wiedzy w konkretnych dziedzinach inwestowania.

Zanim zaczniesz inwestować

Powtarzam się i będę to powtarzał każdego roku. Zanim zadasz pytanie „w co inwestować pieniądze”, zacznij od określenia kilku czynników:

- po co inwestujesz (może to nie dla Ciebie);

- ile masz naprawdę pieniędzy na inwestycje (czy to są faktycznie nadwyżki w budżecie domowym czy oszczędności na czarną godzinę);

- jaki jest stopień akceptowalnego ryzyka (tak, tu można stracić);

- jaka jest Twoja wiedza na ten temat (im mniejsza wiedza, tym większe ryzyko);

- ile masz czasu na zajmowanie się inwestycjami (samo nie działa).

Polecam najpierw zrobić sobie „audyt finansowy” albo chociaż szczerze odpowiedzieć na tych kilka zadanych wyżej pytań. Opisałem to też w ebooku podpiętym do newslettera – możesz go pobrać zapisując się na dowolny formularz z newsletterem na stronie.

Po takim audycie, dowiadujemy się ile pieniędzy można przeznaczyć na inwestowanie, a to później pomoże w zrozumieniu skali akceptowalnego ryzyka. Inaczej patrzy się na swoje pieniądze w inwestycjach, gdy wiemy jakim łącznym majątkiem dysponujemy. Może się okazać, że tego majątku mamy za mało i 2020 powinien być rokiem oszczędzania, a nie inwestowania.

No i jeszcze doczytajcie jak wybrać rachunek maklerski adekwatnie do swoich potrzeb.

No i oczywiście każda inwestycja to ryzyko. Jeśli nie chcesz stracić ani złotówki, to odpuść sobie inwestowanie i ulokuj pieniądze na lokacie lub w obligacjach (bezpieczniej się nie da).

A może inwestować Śladami Warrena Buffetta?

Jeśli chcesz się mocniej wkręcić w temat inwestowania, ale potrzebujesz pomocy ludzi, których to kręci i którzy lubią uczyć się od siebie nawzajem, to koniecznie zapisz się do grupy Śladami Warrena Buffetta, którą prowadzę od czasu wyjazdu do Omaha. Rozmawiamy tam dużo o inwestycjach i staramy się rozwijać dzięki wymianie wiedzy.

Jeśli inwestujesz pieniądze i chcesz pogłębiać swoją wiedzę na ten temat, to pozwól, że zanim przejdziemy dalej, odeślę Cię do mojej książki: „Śladami Warrena Buffetta”. Ukazała się pod koniec 2019 roku i zebrała już naprawdę świetnie opinie, więc z czystym sumienie odsyłam Cię na stronę. Znajdziesz tam historię życia i pracy najwybitniejszego inwestora świata, ale też przede wszystkim opis jego sposobu inwestowania pieniędzy w długim terminie. Pisaliśmy ją z Przemkiem Gerschmannem solidny rok i to pierwsza taka publikacja w Polsce.

W co inwestować pieniądze? Produkty

Wracamy do corocznego subiektywnego przeglądu produktów . W końcu inwestować możemy na wiele sposobów, a czasem ten sam rynek lub aktywo ma różne produkty inwestycyjne o różnym stopniu ryzyka i zmienności. WIG20 można kupować poprzez CFD, kontrakt terminowy, certyfikat Turbo, ETF albo pobawić się w samodzielne kompletowanie akcji spółek z indeksu. Taki przegląd powinien Wam nieco pomóc w odpowiedzi na pytanie w co inwestować pieniądze w 2020 roku. Zacznijmy od czegoś bardzo bezpiecznego.

Lokaty tylko dla wyjadaczy wisienek

Średnie oprocentowanie lokat w Polsce to aktualnie kpina z klienta. Mamy płynność na rynku, banki mają pieniądze i właściwie niewiele instytucji wyciąga rękę do klienta z promocyjną ofertą depozytu. Poza tym lokaty z lepszym oprocentowaniem prawie zawsze mają jakąś gwiazdkę w regulaminie (tylko dla nowych klientów, do X tysięcy złotych, tylko jedna lokata, tylko pierwsze 3 miesiące itp.).

Wyjadacz wisienek to klient, który aktywnie śledzi takie promocje i przerzuca swoje pieniądze z miejsca na miejsce. To bezpieczna strategia, bo nie ma ryzyka jak w inwestowaniu, ale wymaga nieco czasu i zaangażowania.

Osobiście polecam korzystać z narzędzi ułatwiających to zadanie. Tutaj macie zamontowane u mnie rankingi:

Obydwa ranking są aktualizowane cały czas, wiec nie ma obaw, że coś umknie. Oczywiście nadal trzeba solidnie wczytać się w szczegóły każdego produktu, ale i tak łatwiej jest, gdy mamy lokaty i konta posortowane.

Ryzyko tu nie występuje, o ile trzymamy w pojedynczym banku środki poniżej 100 tys. euro. Do tej kwoty chroni nas system Bankowego Funduszu Gwarancyjnego. W związku z tym jeśli macie mniej niż jakieś 400 tys. złotych na lokacie, to nie ma się czym przejmować.

W ubiegłym roku dobrą okazją były lokaty w bankach Leszka Czarneckiego, który szukał kapitału. Aktualnie nadal depozyty są tam nieco wyżej oprocentowane, ale nie ma już takich ponadprzeciętnych okazji.

Obligacje skarbowe

Obligacje w teorii są najbezpieczniejszymi aktywami. W praktyce może być jeszcze jeden katastroficzny scenariusz, który wygrywa z teorią: bankructwo całego kraju. Zostawmy jednak tak pesymistyczne scenariusze i skupmy się na samym instrumencie, który jest dobrym uzupełnieniem długoterminowego portfela. Bankructwa Polski nie zakładamy, więc mamy w czym wybierać.

Strony, na które warto zajrzeć:

Co ciekawe, obligacje skarbowe zdają się być coraz częściej bardziej oczywistym wyborem niż lokaty bankowe. Gdy nie wiemy w co inwestować pieniądze, a chcemy pełną gwarancję bezpieczeństwa i dużo mniej zmartwień o inflację, budowa obligacji z reguły nam sprzyja. Oprocentowanie zmienne niektórych obligacji uzależnione od inflacji załatwia tak naprawdę sprawę – wiemy z góry, że dostaniemy określony X% odsetek + wskaźnik inflacji. Obligacje są długoterminowe, więc nie tracimy czasu tak jak wyjadacze wisienek. Po prostu regularnie dokupujemy kolejne papiery. Jest oczywiście mały haczyk – nie zawsze obligacje chronią całkowicie przed inflacją, bo nie zawsze wskaźniki za nią nadążają, a do tego wynik zaniża podatek od zysków kapitałowych. Niemniej jednak, jeśli koś chce wiedzieć w co inwestować pieniądze w 2020 z najmniejszym możliwym ryzykiem, odpowiedź brzmi: obligacje lub lokaty.

Obligacje korporacyjne

Kraje emitują obligacje skarbowe, firmy emitują obligacje korporacyjne. Model jest dosyć podobny, jednak zarówno ryzyko, jak i zyski są zupełnie inne. Najbardziej przekonali się o tym w ostatnim roku posiadacze obligacji GetBack oraz kilku innych spółek, które miały problemy finansowe. Uważajcie, gdy ktoś proponuje Wam takie obligacje w banku – to nie jest takie proste i trzeba tu dużo wiedzieć, zanim odpowiedzialnie włoży się pieniądze w taką inwestycję.

Zasada wybierania obligacji korporacyjnych jest w teorii prosta: im większe zyski, tym większe potencjalne ryzyko. Jednak kiedy zaczniecie czytać o zabezpieczeniach (lub ich braku), analizować poszczególne spółki np., okaże się, że trzeba spędzić nawet kilka dni zanim podejmiecie próbę pierwszego zakupu.

Napisałem spory artykuł edukacyjny o obligacjach korporacyjnych. Jeśli chcecie w nie zainwestować pieniądze, to ta lektura i kilka innych są bardzo wskazane. Jednak pamiętajcie, że obligacje korporacyjne są skomplikowane, nawet jeśli ktoś będzie Wam je reklamował jako prosty sposób na wyższe odsetki. Osobiście unikam tej formy lokowania środków, a jedyne oferty, które mógłbym śmiało polecić to duże emisje obligacji największych spółek Skarbu Państwa, np. PKN Orlen czy banki. Niemniej jednak osobiście raczej omijam te produkty, wolę mieć część bardzo bezpieczną (lokaty) i ryzykowną (akcje).

Niezmiennie jednym z najlepszych źródeł wiedzy o obligacjach korporacyjnych jest Remigiusz Iwan i jego blog, jest tam kopalnia wiedzy, jeśli chcecie zacząć interesować się tym rynkiem.

Crowdfunding udziałowy

Wydaje mi się, że w 2019 crowdfunding udziałowy pobił niejeden rekord i nie chodzi mi jedynie o zawrotny czas zebrania 4 mln zł przez Wisłę Kraków (akurat to jest zły przykład, bo to moim zdaniem zrzutka pomocowa a nie inwestycja). Będziecie o tej formie pomnażania kapitału słyszeć coraz częściej, bo z roku na rok robi się o tym coraz głośniej.

Łatwiej pozyskać tu pieniądze, jest mniej formalności, a zmiana z 400 tys. do 4 mln zł ułatwiła emitentom furtkę do kapitału. Profesjonalizują się również platformy (do zespołu Beesfund dołączył ostatnio były prezes GPW, Ludwik Sobolewski, wow!).

Marzą mi się przepisy rodem z Wielkiej Brytanii, żebym inwestycję w młody startup mógł odliczyć od podatku, ale prędzej będziemy mieć własny program kosmiczny niż projekt takiej ustawy. Póki co crowdfunding udziałowy poszerza rynek i rywalizuje o emitentów z NewConnect. Pozostaje ciekawym rynkiem, ale ryzykownym i niezwykle mało płynnym. Akcje nie są nigdzie notowane, więc sprzedanie ich graniczy często z cudem, a selekcja spółek pozostaje najważniejsza.

Pamiętajcie o ryzyku. Nie chcę być złym prorokiem, ale jestem prawie przekonany, że w najbliższych latach spotkamy głośne bankructwa lub wycofywanie się rakiem z obietnic spółek, które pozyskały od inwestorów setki tysięcy złotych. W biznesie większość prób to porażki, to naturalne. Jednak dla polskiego rynku ważne są zarówno spektakularne sukcesy, jak i spektakularne porażki – ustawiają one na latach atmosferę wokół danego rynku.

Polskie akcje tanie od lat

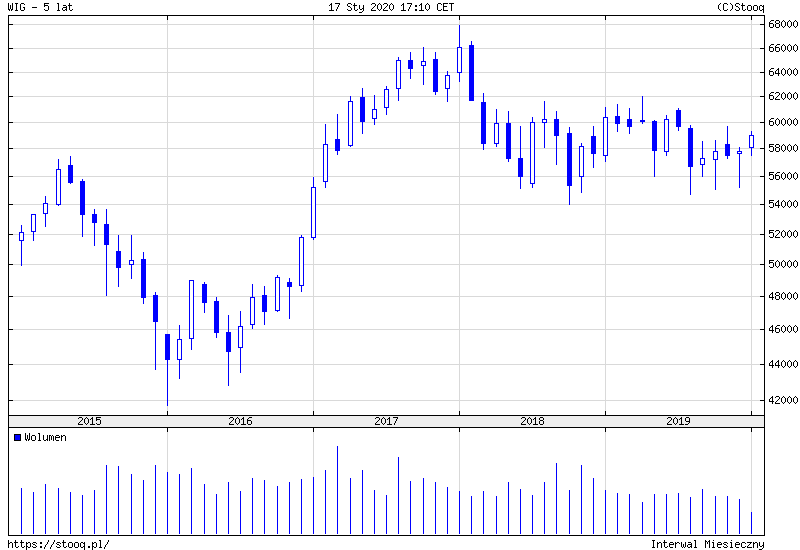

To chyba trzeci rok z rzędu kiedy nie można nic dobrego napisać o polskiej giełdzie (no może poza producentami gier). To naprawę dramatyczna sytuacja, bo nawet bardzo optymistyczni analitycy szukali dna na GPW już dawno temu. Spójrzcie najpierw na WIG:

Bez szału w ostatnich latach, biorąc pod uwagę to, co dzieje się za oceanem i w jak dobrej kondycji jest nasza gospodarka. Mamy światową hossę i rośnie wiele parkietów, nie tylko na rynkach dojrzałych jak USA czy Niemcy. Polska zostaje w ogonie stawki i polscy inwestorzy cieszą się z zysków tylko pod warunkiem, że mają solidnie dobrane spółki w portfelu.

Totalną porażką wydaje się WIG20, któremu ewidentnie ciążą spółki Skarbu Państwa. Do tego mieliśmy jeszcze sytuację z frankiem szwajcarskim i wyrokiem TSUE, który mocno odbił się na branży bankowej (pamiętajcie, że w Polsce nie ma hossy bez banków, taką mamy strukturę parkietu).

Czekamy na pozytywny pływ PPK i zniknięcie suwaka OFE, ale nie ma co spodziewać się wodospadu pieniędzy. Partycypacja w PPK wyniosła 39% w największych firmach, więc do otrąbienia sukcesu jeszcze daleka droga. Mocno przeszkadza brak zaufania do całego systemu.

Jest oczywiście druga strona medalu w takiej sytuacji – spółki są tanie lub relatywnie tanie i w kontekście ewentualnej hossy w kolejnych latach można je kupić po dużo lepszych cenach niż chociażby rozgrzane spółki za oceanem lub na zachodnich giełdach. Jeśli to nasz scenariusz, to mamy piękny rynek, na którym od dobrych 2 lat można akumulować akcje długoterminowo.

Osobiście nadal mam portfel pełen polskich spółek, robię regularnie zakupy i staram się wybierać w miarę zdrowe, stabilne biznesy, najlepiej płacące też dywidendę. Dokładnie przyglądam się naszej popisowej branży gier i akumuluję swoich faworytów w długim terminie. Oczywiście zazdroszczę amerykańskim kolegom i koleżankom, że zarabiają pieniądze z bajeczną łatwością, ale w długim terminie pozostaję wierny polskiemu rynkowi kapitałowemu i sam staram się go wspierać jak tylko mogę (nie tylko własnym kapitałem, ale chociażby działalnością jako bloger). Poza tym zgodnie z filozofią opisywaną w książce „Śladami Warrena Buffetta”, długi termin robi swoje, o ile wybiera się naprawdę dobre spółki.

Mały disclaimer inwestycyjny

Osobiście uważam, że giełda to świetny sposób jak pomnażać oszczędności, ALE pod warunkiem, że:

- masz czas na analizy i naukę

- masz wolne środki, które będą obarczone ryzykiem

- nie szukasz błyskawicznych zysków

Znowu się powtarzam, bo bardzo wiele osób chce wiedzieć jak grać na giełdzie z myślą o szybkich zyskach – tanio kupie, drogo sprzedam i najlepiej żeby nie trwało to dłużej niż kilka tygodni. Jednak jak pokazuje historia, giełda jest miejscem dobrym do pomnażania pieniędzy dla cierpliwych. Im krótszy horyzont, tym trudniejsze zadanie. Nawet wyniki wyszukiwani z Google o tym świadczą, kiedyś jeden z tekstów o inwestowaniu zatytułowałem „jak grać na giełdzie”, bo był częściej wyszukiwany niż „jak inwestować”. Niestety częściej myślimy o tym w kontekście zabawy, gry i typowania zamiast inwestowania i odpowiedzialnego pomnażania pieniędzy.

Jeśli chcecie zacząć przygodę z inwestowaniem na polskiej giełdzie to tutaj znajdziecie kilka pomocy edukacyjnych:

- na moim kanale na YouTube jest cała seria odcinków Portfel10k, w której pokazywałem co nie co z rodzimej GPW, jak analizuje się spółki pod różnymi kątami, no i przede wszystkim o co chodzi w stawianiu stop-lossów i zabezpieczaniu swoich transakcji. Domyślam się, że oglądanie tych programów na archiwalnych notowaniach nie jest tak ciekawe jak analizowanie sytuacji tu i teraz, ale na pewno jest tu dużo konkretnych przykładów i teorii.

- wykład o inwestowaniu dla początkujących

- wykład o tym jak inwestuje Warren Buffett

- książka Śladami Warrena Buffetta, o której już wspominałem

- nasza grupa facebookowa do nauki inwestowania

- książki do nauki inwestowania

- jest też kilka stron i blogów finansowych, które bardzo pomagają w nauce inwestowania. Właśnie piszę duże zestawienie tych stron i dokleję tu link w nadchodzących tygodniach!

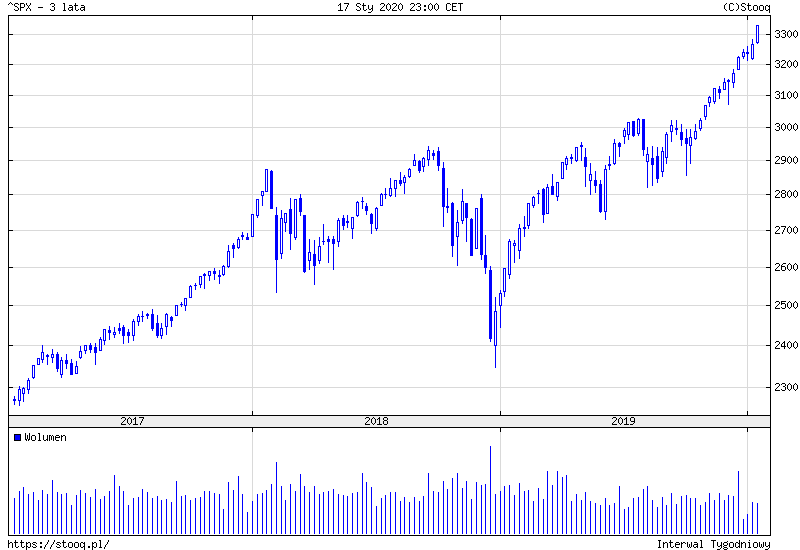

Akcje spółek zagranicznych

2019 rok zmiażdżył kryzysowe przewidywania analityków i blogerów. Rynek pobił kolejne rekordy, a przed nami wybory prezydenckie, więc sam Prezydent USA będzie stawał na głowie aby utrzymać dobre nastroje. Hossa ma się doskonale i mamy czego zazdrościć Amerykanom. Opisałem to dokładniej w tekście o 7 rzeczach, które się nie wydarzyły w 2019 roku. Silna korekta miała miejsce pod koniec 2018 roku i od tamtego czasu mamy naprawdę imponujące wzrosty. Nie bez przyczyny Ameryka to najlepsza giełda na świecie.

Oczywiście klucz tkwi w selekcji spółek i zarządzaniu kapitałem, ale wydaje się, że jeden wniosek możemy śmiało wysnuć:

Amerykańskie akcje są aktualnie drogie i dalej drożeją, natomiast polskie akcje są tanie, w wielu przypadkach niedowartościowane i… tak od dłuższego czasu. Ta zależność może wykończyć niejednego inwestora, który nie idzie z trendem i aktualnie zbiera do portfela spółki z WIG a nie SP500, jednak przeskakiwanie z kwiatka na kwiatek każdego roku może być dużo gorsze w skutkach. Pamiętajcie o tym myśląc o swojej strategii inwestycyjnej.

Przez co inwestować w akcje?

Szybka pauza na techniczne sprawy. Z inwestowaniem w akcje jest trudniej niż się wydaje. To nie lokata w banku nie wystarczy nam proste konto i dwa kliknięcia. Musimy mieć konto maklerskie, jeśli chcemy kupić polskie akcje lub obligacje korporacyjne. Dla zagranicznych akcji robi się jeszcze trudniej, bo są polskie domy maklerskie z dostępem do zagranicznych akcji lub zagraniczne domy maklerskie. To dosyć istotne, bo w polskich domach maklerskich macie polską obsługę i PIT ułatwiający rozliczenie, ale macie z reguły wyższe podatki od dywidend niż u brokera zagranicznego (gdzie z kolei więcej roboty jest z rozliczeniem podatkowym). Jeśli akcje są w obszarze Twoich zainteresowań, to ten temat trzeba dobrze zbadać przed startem i wybrać dom maklerski adekwatnie do swoich potrzeb.

Przykładowo, można sięgnąć nawet po wygodnego Revoluta (recenzja aplikacji) dla całkowicie początkujących, którzy dopiero się uczą i mają symboliczne kwoty na koncie, ale można też sięgnąć po amerykański Interactive Brokers, gdzie 10 tys. dolarów to absolutne minimum żeby w ogóle zacząć rozmowę o rachunku. Rozpiętość usług jest bardzo duża, chociaż w większości przypadków wystarczy na początku rachunek w polskim domu maklerskim, najlepiej w opcji IKE.

Wszystko zależy od inwestora, jego stopnia zaangażowania w naukę, posiadanej wiedzy, kapitału i wielu innych czynników. Zastanówcie się nad tym zanim dokonacie wyboru.

Forex – ryzyko i regulacje

Wspominam o rynku Forex, bo często na pytanie w co inwestować pieniądze, decydującym czynnikiem dla początkującego są potencjalne stopy zwrotu (niestety patrzymy najpierw na nie, później dopiero na całą resztę). I tutaj spotyka dźwignię, kosmiczne stopy zwrotu, sprzedawców marzeń pokazujących systemy generujące setki transakcji miesięcznie abo wykreowany styl życia forexowego tradera (laptop pod palmami itp.) Nie ma co się oszukiwać, z marketingowego punktu widzenia Forex jest dużo bardziej kuszący niż jakakolwiek inna forma pomnażania pieniędzy. ALE…

To nie jest prosty sposób na pomnażanie oszczędności. Powiem więcej, według większości statystyk, zdecydowana większość traderów w długim terminie traci pieniądze. Życie spekulanta to bardzo wymagające zajęcie, o którym marzy wiele osób. Kapitał potęgowany dźwignią daje złudzenie łatwych zysków, ale samo zarabianie na rynku forex to ogromne wzywanie. Wprowadzone regulacje obniżyły dźwignię, narzuciły sporo wymagań na brokerów forexowych i zmieniły nieco obraz forex w Polsce. Czy na lepsze? Czas pokaże, moim zdaniem niższa dźwignia to nic strasznego, w szczególności dla początkujących. Na pewno ogranicza zyski brokerów, ale nie o ich interes chodzi, a o odpowiednie narzędzia dla początkującego inwestora.

Osobiście miałem na przestrzeni kilku lat próby z tym rynkiem (był też wyzerowany boleśnie portfel) i doszedłem do wniosku, że mogę mieć małe konto spekulacyjne i używać niskiej dźwigni. Duże pieniądze zostają na rynkach, które nie mają dźwigni, a ja się w nich dużo lepiej czuję, czyli na głównie na akcjach. Póki co służą mi do tego najczęściej certyfikaty Turbo notowane na naszej giełdzie, więc spekulacja całkowicie bez rynku forex.

Jeśli jeszcze Cię nie zniechęciłem do forexu i inwestowania z dźwignią, to tutaj znajdziesz kilka miejsc, gdzie można się czegoś o tradingu nauczyć:

- grupa na Facebooku TradingJamSession

- wykłady TJS na YouTube

- grupa Traderów na Facebooku

- bardzo duża sekcja edukacyjna Comparicu

Inwestycje alternatywne

Dzieła sztuki, alkohole, a nawet kolekcjonerskie komiksy – arcytrudny temat, który wydaje się banalnie prosty. Ba, nawet klocki LEGO są dzisiaj inwestycją i mają imponujące stopy zwrotu, ale diabeł tkwi w szczegółach. Fajnie się o tym czyta, fajnie się o tym opowiada, ale żeby pomnażać w ten sposób oszczędności… trzeba na poważnie zgłębić kompletnie inną dziedzinę wiedzy lub pogodzić się z tym, że kupujemy trochę po omacku i mamy tak niską płynność, że szybko możemy nie zamienić naszych inwestycji z powrotem w pieniądz.

Wspominałem kilkukrotnie na blogu, że mam coraz większą kolekcję komiksów, ale nie jest ona w całości budowana z myślą w co inwestować pieniądze. Ja lubię czytać komiksy ? Z czasem zacząłem kupować te bardziej kolekcjonerskie i wraz ze wzrostem wiedzy na ten temat, część przygód superbohaterów w ciasnych kostiumach zaczęła mieć dla mnie realną wartość mierzoną dosłownie w dolarach. Haczyk jest taki, że musiałbym je sprzedać z reguły w USA lub kilku krajach Europy, gdzie ta branża jest dużo większa. To jest właśnie praktyczny przykład problemu z płynnością inwestycji alternatywnych.

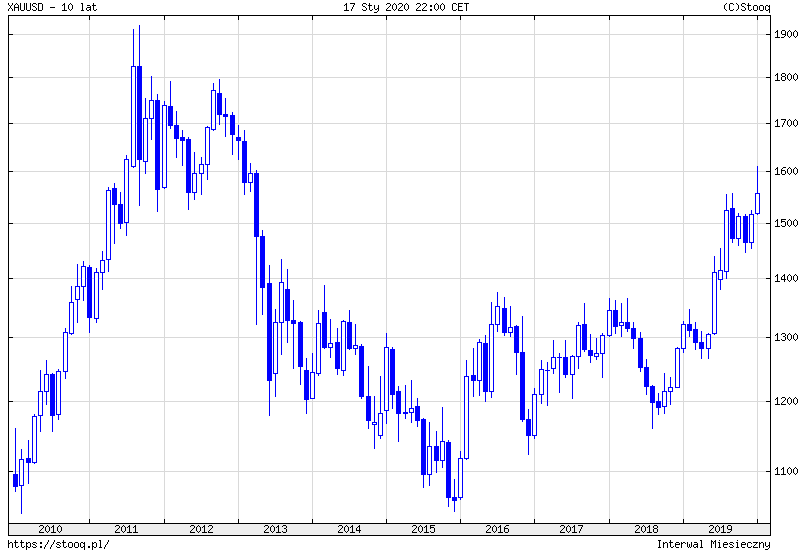

Metale szlachetne

Złoto i srebro to metale będące surowcami inwestycyjnymi. Słyszycie o nich dużo częściej, gdy zaczynają się spadki na giełdach, a w mediach słychać o potencjalnym kryzysie gospodarczym lub konflikcie zbrojnym. Oczywiście mają zastosowanie w wielu branżach, ale popyt na nie generowany jest dużej mierze przez inwestorów i spekulantów. Dzisiaj dorobił się bardzo wielu form i instrumentów, bo inwestować można poprzez ETF, kontrakty, CFD lub kupować metale w postaci fizycznej jako aktywa na „ciężkie czasy”.

To bardzo ciekawy moment dla złota, bo w końcu udało mu się wyrwać z wieloletniej konsolidacji. Mówiłem o tym w kontekście kilkutygodniowej spekulacji, gdy to się stało i tu akurat miałem rację. Nie zmienia to jednak faktu, że złoto radzi sobie dobrze, gdy na świecie jest niepokój.

Dla długoterminowców, którzy czekają na wielki kryzys finansowy, i tak złoto i srebro będą podstawowym instrumentem, którzy trzeba mieć, magazynować i najlepiej w sztabkach zakopać w ogródku. Osobiście mocno podzielam zdanie Warrena Buffetta w kwestii złota – są jedynie nośnikiem wartości, ale w inwestycjach dużo lepiej włożyć pieniądze np. w spółki dywidendowe, które rok w rok generują zyski.

Złoto powyżej 1400 dolarów! Czy teraz inwestycja w złoto ma sens?

A może fundusz inwestycyjny?

Nie wszyscy powinni być aktywnymi inwestorami akcyjnymi (nie mówiąc już o instrumentach z dźwignią itp.). Jeśli ktoś nie ma czasu na zgłębianie wiedzy dzień w dzień i tydzień w tydzień, wraz z analizą raportów i sprawozdań, to pewnie na koniec i tak sięgnie po fundusze inwestycyjne. Fundusze są sprzedawane klientom w bankach i w ten sposób działa inwestowanie pośrednie. Klient zrzuca z siebie nieco odpowiedzialność – zarządzający funduszem przedstawia swoją strategię, a my kładziemy na nią pieniądze. Fundusz pobiera opłatę za zarządzanie (niestety niezależnie od wyniku).

Nie jestem fanem funduszy inwestycyjnych ze względu na opłaty i fakt, że po prostu sam lubię wybierać własne inwestycje. Nie zmienia to jednak faktu, że tani fundusz dla osoby, która nie będzie inwestować samodzielnie to jedna z głównych opcji. Opłaty w polskich funduszach z roku na rok będą spadać (branżę zmusiło ustawodawstwo), więc jest nadzieja, że będzie z tym lepiej. Na szczęście jeśli nie chcemy inwestować przez fundusze aktywnie zarządzane, to mamy jeszcze…

ETF, czyli inwestowane pasywne! Fundusze ETF to fundusze notowane na giełdzie, które odzwierciedlają ruch danego indeksu bądź innego instrumentu. W ten sposób zarabiamy tyle, ile zarobił cały rynek, np. kupując indeks na WIG20, niemiecki DAX czy amerykański SP500.

Tu zmieniło się w Polsce całkiem sporo, bo oprócz dotychczasowych funduszy Lyxora, mamy w końcu polskich przedstawicieli, czyli Beta ETF z funduszami na WIG20 oraz mWIG40. Trzyma kciuki żeby branża rozwijała się jeszcze lepiej, bo ograniczony dostęp do amerykańskich ETF i brak alternaty na polskim rynku to fatalna sytuacja z punktu widzenia polskiego klienta. Potrzeba więcej rodzimych ETF!

Jeśli chcemy z kolei pasywnie inwestować w portfel funduszy ETF globalny, możemy skorzystać z takich rozwiązań jak np. Finax – pełną recenzję robodoradcy tej firmy zrobiłem na blogu w formie tekstu i video. Szczerze polecam takie rozwiązania tym, którzy chcą inwestować w pełni globalnie i niezależnie od tego czy

Kryptowaluty

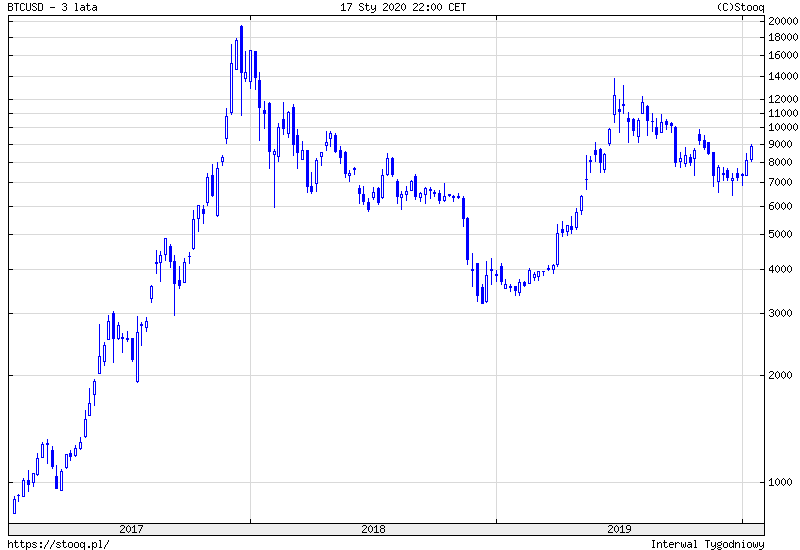

Zauważyliście, że coraz mniej słychać już o rynku kryptowalut? Nic dziwnego, bo historyczne szczyty mamy dawno za sobą, a późniejsze spadki mocno odstraszyły wielu amatorów kryptowalut. Chociaż 2019 był dla samego bitcoina dużo lepszy, to jednak kryptowalutowa gorączka jeszcze nie wróciła. Osobiście nie posiadam już tutaj nic spekulacyjnego, chociaż w 2017 i 2019 miałem tu kilka otwartych pozycji. Aktualnie wychodzę z założenia, że moje pieniądze powinny pracować gdzie indziej, ze względu na akumulację środków na giełdzie.

Rynek kryptowalut jest bardzo spekulacyjny i co pokazały ostatnie lata – niska kapitalizacja całego rynku sprzyja dużym ruchom cen. Jednymi słowy, spekulanci mają tu czego szukać, bo instrumenty potrafią fruwać po kilkadziesiąt procent jednego dnia, chociaż znalezienie przyczyny takiej sytuacji graniczy czasem z cudem. To rynek dla ludzi o mocnych nerwach albo bardzo długoterminowy zakład o to czy kryptowaluty w ogóle mają sens.

Mam cały czas aktywne konto na Bitbay.net i desktopowy portfel exodus. Niemniej jednak oba świecą pustkami i nie planuję tu w najbliższym czasie żadnych transakcji.

Hossa na nieruchomościach

Nie uważam się za specjalistę w temacie rynku nieruchomości (chociaż skończyłem studia z pośrednictwa w obrocie nieruchomościami), stąd mało publikacji na ten temat na blogu. Jednak jak na blogera finansowego przystało, sprawdzam dane, monitoruję ceny i ze względu na spółki giełdowe, muszę być w miarę na bieżąco. W końcu muszę wiedzieć dlaczego większość Polaków odruchowo mówi „nieruchomości”, gdy pada pytanie „w co inwestować pieniądze?”

W nieruchomości można inwestować pieniądze na kilka sposobów (pod wzrost cen, pod wynajem, pod flipy), a rynkowi sprzyja bardzo dużo czynników w gospodarce. Trudno szukać tu kryzysu na horyzoncie, chociaż jak pokazuje historia, żaden rynek nie może rosnąć w górę bez korekt lub konsolidacji. Aż 42% mieszkań w stolicy kupowanych jest z myślą o inwestycji.

Dla mnie osobiście bardzo niepokojącym znakiem jest ogromny wysyp ludzi zarabiających z wynajmu bez rozumienia tego biznesu i oferty inwestycyjne dla „Kowalskiego”. Są apartamenty na wynajem, mini-akademiki, kompleksy wypoczynkowe, condohotele i oczywiście gwarancja zysku! Jeśli ktoś obiecuje mi 10% rocznie i jeszcze twierdzi, że to gwarantowany zysk, to zapala mi się ogromna czerwona lampka w głowie.

Niemniej jednak rozumiem inwestorów, którym podoba się ta forma pomnażania pieniędzy. Aktualna hossa ma dużo solidniejsze fundamenty niż ta sprzed dekady, a potrzeby mieszkaniowe Polaków są tak duże, że rozumiem wybór inwestorów długoterminowych, którzy preferują nieruchomości, a nie giełdę.

Własny biznes zawsze wygrywa

Nadal twierdzę, że w długim terminie nic nie równa się z własnym biznesem. To temat na oddzielny tekst, a nie jeden akapit, ale moja firma w tym roku będzie obchodzić 7 urodziny. Do tego kilka miesięcy temu otworzyłem spółkę w związku z wydaniem książki Śladami Warrena Buffetta. U mnie 2019 był świetnym rokiem, ale nie chodzi o jednostkowe wyniki, ale samą zasadę działania:

W swojej firmie masz ogromną kontrolę nad tym co się dzieje. Podejmujesz decyzje, skalujesz, regulujesz ryzyko – na żadną inwestycję nie będziesz mieć tak dużego wpływu.

Wyznaję zasadę, że kluczowa jest działalność biznesowa, a dopiero nadwyżki z biznesu można przekazywać na inwestycje kapitałowe (większość wymienianych powyżej), pod warunkiem, że mamy to w jakikolwiek sposób opanowane.

Wspominam o tym, bo w czasie ostatnich 10 lat jeżdżenia na różne szkolenia i konferencje spotykałem wielu przedsiębiorców, którzy dorobili się dobrych pieniędzy, ale chcieli za wszelką cenę je szybko pomnożyć i spełnić swoją wizję – wolność finansową. I tak oto chciwość doprowadza większość z nich do sporych strat i frustracji. Większość z nich wie przekłada jeden do jednego sukces swojej firmy na umiejętność inwestowania (skoro poradziłem sobie tu, to giełda i forex tym bardziej nie są mi straszne). A może zwrot z inwestycji we własną firmę wystarczy?

W co inwestować? W wiedzę!

Ten akapit też powtórzę, bo jest po prostu najważniejszy:

Każdy chce zarobić, nikt nie chce się uczyć.

Może nie szukaj „w co inwestować pieniądze w 2020”, tylko zacznij aktywnie zarządzać swoimi finansami i inwestycjami. Oszczędzaj, planuj budżet, zacznij uczyć się inwestować. Zdając się na gotowe porady, musisz liczyć się z ryzykiem – zrzekasz się odpowiedzialności za swoje pieniądze na rzecz kogoś innego. Jednak stratę poniesiesz Ty, absolutnie nikt inny!

A zatem w co inwestować pieniądze w 2020? W to samo co w kolejnych latach: w pierwszej kolejności w wiedzę. Im większa wiedza i doświadczenie na rynku, tym łatwiej jest unikać błędów, minimalizować straty i ostatecznie pomnażać kapitał. Jestem przekonany, że inwestowanie nie jest dla każdego, jednak najpierw trzeba się o tym przekonać. Jeśli dobrze zarabiasz, to może się okazać, że najlepszym sposobem na pomnażanie kapitału jest sukcesywne oszczędzanie i planowanie wydatków. Serio, wcale nie trzeba robić kosmicznych wyników inwestycyjnych, w wielu przypadkach wystarczy więcej odkładać.

PS. Niektóre linki w tekście są linkami afiliacyjnymi. Oznacza to, że otrzymuję prowizję, jeśli chcecie skorzystać z tych usług za pomocą moich linków. To bardzo wygodna i rzetelna metoda wynagradzania blogera za jego pracę – polecam tylko usługi, z którym sam korzystam, a ten tekst jest co roku aktualizowany.