Mamy taką tendencję do czytania prognoz na przyszły rok i absolutnego zapominania o prognozach z ubiegłego roku. Tymczasem nietrafione prognozy mogą nas wiele nauczyć i pozwalają wyciągnąć wnioski na przyszłość. Główny jest taki, że myśleć na rynku trzeba samemu, a nie wierzyć ślepo w cudze opinie.

2019 rok to kolejny rok, gdy większość prognozujących globalny kryzys nie będzie miało się czym pochwalić. Gdybym wpłacał na IKE 100 zł za każdym razem, gdy słyszę, że kryzys finansowy będzie lada moment, uzupełniałbym roczne limity zanim spadnie pierwszy śnieg. 2019 rok pokazał doskonale, że w inwestowaniu każdy musi myśleć samodzielnie.

Miało się wydarzyć wiele rzeczy, w tym najczarniejsze scenariusze dotyczące gospodarki i światowych giełd. W jakim punkcie zatem jesteśmy i dlaczego rzeczy, które się nie wydarzyły mają takie znaczenie? Nietrafione prognozy też mogą nas czegoś nauczyć.

1. Polska gospodarka nie popadła w ruinę

Pomijając polityczną dyskusję czy aktualny rząd wyprowadza Polskę z ruiny czy właśnie w ruinę ją zamienia, trzeba przyznać, że Polska radzi sobie naprawdę dobrze na tle europejskich gospodarek. W ocenie rodzimego rynku bardzo ważna jest trzeźwa ocena, dlatego od razu zacząłem od politycznej aluzji. Niestety przy spolaryzowanych mediach, jakość przekazu jest dramatyczna i wszelkie analizy w kontekstem politycznym proponuję od razu wrzucić do śmietnika.

Nadal opieramy się w dużej mierze na konsumpcji, ale gospodarka napiera do przodu. Nie zmienia się poziom stóp procentowych i nic nie wskazuje, że w kolejnym roku zobaczymy podwyżkę. Podobnie wygląda sytuacja inflacji. Pomaga nam nadal pokaźna grupa migrantów ze wschodu, która na szczęście nie ucieka od nas na zachód.

Jak już jesteśmy w temacie zachodu, to oczywiście spoglądamy na niego z niepokojem. Niemiecka gospodarka jest dla nas najważniejsza, ale warto śledzić ich programy infrastrukturalne czy wszelkie formy wspierania rodzimego biznesu, o których już powoli piszą różne media. To może oddalić wizję spowolnienia, a dla nas jest bardzo istotne.

Szukając sensownej lokaty, pozostaje nam jedynie przeglądanie rankingu lokat lub rankingu kont oszczędnościowych i wybieranie najlepszych aktualnie ofert. Do tego przegląd promocji bankowych i mamy komplet. W przeciwnym razie statystyka nie jest po naszej stronie – średnie oprocentowanie lokat z inflacją w tle powoduje, że większość Polaków na depozytach po prostu… traci.

Generalnie, bez większych zmian. Kto czekał na załamanie polskiej gospodarki, ten się nie doczekał. Uff.

2. Nie było rewolucji w polityce

W polityce, która ma jednak duże znaczenie w gospodarce, wydarzyło się mniej niż 4 lata temu. Powiedziałbym, że w wyborach 2019 nikt nie wygrał tak jak chciał, a aktualnie mamy trochę polityczny impas. Niby zmieniło się dużo, ale właściwie nie zmieniło się w 2019 prawie nic.

PiS chciał wielkie zwycięstwo, dające jeszcze większe możliwości w ramach władzy ustawodawczej. Nie udało się, a socjalne obietnice są bardzo kosztowne i odczuje to budżet. Opozycja chciała wygrać i stworzyć koalicyjny rząd. Nie udało się nawet zjednoczyć w wybory, nie mówiąc o czymś więcej, ale za to jest subtelna większość w Senacie. Wyjdzie z tego na pewno bałagan i kuriozalne prace nad projektami.

Co ciekawe, coraz silniejszą pozycję mają partie lewicowe i patrząc na szerszy kontekst całej sytuacji – kończy się czas polityków stawiających wysoko interes przedsiębiorców, nie mówiąc o inwestorach. Pisałem o wpływie polityki na naszą rodzimą GPW. Sporo się sprawdziło, chociaż jednej rzeczy absolutnie nie przewidziałem – powrót zlikwidowanego wcześniej Ministerstwa Skarbu.

3. Nie skończyła się reforma OFE

Myślałem, że w końcu będę mógł napisać o definitywnym końcu OFE w 2019… ale nie. Znowu polityczne kombinowanie naszych parlamentarzystów doprowadziło do przesunięcia reformy o kolejne miesiące, przez co zamiast zacząć PPK od czystej karty, zaczynamy od bałaganu z dokończeniem reformy OFE. W 2020 będziemy wybierać czy nasze oszczędności zgromadzone w OFE trafią na IKE czy do ZUS. Abstrahując od efektu samej reformy, styl jej przeprowadzania jest tragiczny i obniża i tak już nadwyrężone (lekko to ująłem) zaufanie do Państwa.

W pierwszej połowie 2020 roku chcę sporo czasu i treści poświęcić właśnie emeryturom. Moim zdaniem to będzie doskonała okazja, żeby zabrać się na poważnie za ten temat, bo kilka milionów Polaków stanie przed wyborem co do przeniesienia środków z OFE, a do tego zacznie się drugi etap wprowadzania PPK. To jest doskonały rok na edukację i mówienie o temacie emerytur, później będzie już trudniej.

4. W USA nadal bez bessy

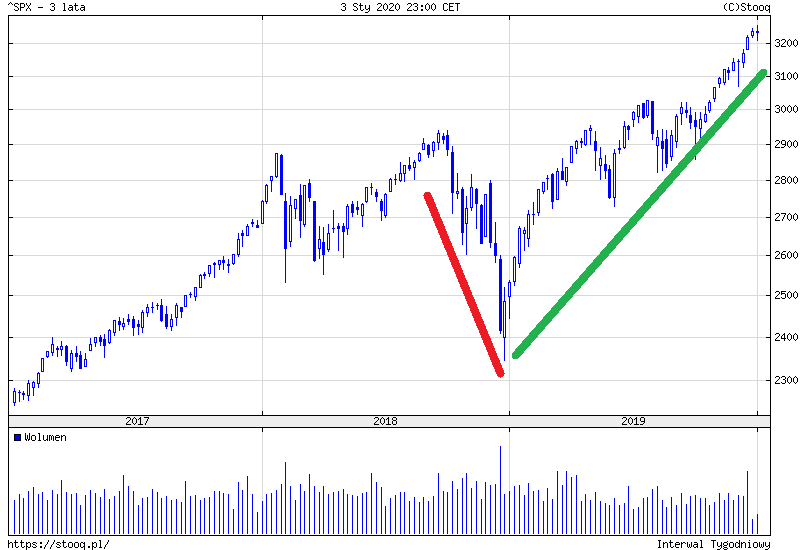

W grudniu 2018 roku mogliśmy przeczytać wiele pesymistycznych wypowiedzi ekspertów z różnych firm, którzy byli blisko wyczekiwanego krzyknięcia „hurra”, gdy na koniec roku USA wstrzymało oddech, a indeksy runęły w dół. „20-procentowa korekta”, „najgorszy grudzień od kryzysu finansowego”, „jedne z najgorszych sesji giełdowych od wielkiego kryzysu”… mógłbym tak wymieniać i wymieniać. Pamiętacie? Jak pokazał czas, dla długoterminowego inwestora, była to doskonała okazja do kupienia akcji przed 2019 rokiem. Niektóre spółki w rok osiągały imponujące wyniki.

Ten punkt bardzo zakrzywia długoterminowy wykres i początkujący inwestor bez wątpienia go zlekceważy. Gdy spojrzycie na hossę 10-letnią, korekta z grudnia 2018 wydaje się drobnym ruchem, ale wtedy nikomu nie było do śmiechu. Warren Buffett też w długim terminie osiągał kapitalne wyniki ze swoim Berkshire Hathaway, ale mało kto pamięta, że potrafił patrzeć na 30, 40, a nawet 50% obsunięcia kapitału, gdy w USA były bessy. To takie momenty decydują często o sukcesie inwestora.

Niemniej jednak jesteśmy dzisiaj w diametralnie innej sytuacji niż rok temu. Po agresywnych spadkach z grudnia 2018 roku jesteśmy znowu na szczytach historycznych, banki centralne nadal pompują pieniądze w skali globalnej (nie tylko FED w USA), a zaraz zaczynamy rok wyborczy, w którym Trump tym bardziej będzie naciskał na wzrosty na giełdzie. Pesymiści mogą śmiało powiedzieć, że jest bardzo drogo. Podobnie jak rok, dwa, trzy i nawet pięć lat temu, tylko trochę drożej.

A jak jesteśmy w temacie amerykańskich akcji i Buffetta, to przypominam, że poniżej można kupić książkę „Śladami Warrena Buffetta”, której jestem współautorem!

5. CD Projekt nadal nie spada

Postawić shorta na tej spółce to w ostatnich lat proszenie się o kłopoty. Nie inaczej było w 2019 roku, w którym to spółka ustanowiła kolejne rekordy i rok zamknęła na poziomie 279 zł za jedną akcję. Jestem przekonany, że tak hurraoptymistyczną wyceną zdziwieni są sami właściciele spółki, bo chociaż sam uważam CD Projekt za perłę polskiej giełdy, to jej wycena osiąga kosmiczne poziomy. Może sytuacja unormuje się po premierze Cyberpunka, bo dzisiaj wycena bazuje na oczekiwaniach i prognozach, a jak to w spółkach z tej branży, wiele wyjaśnia się po premierze, gdy widać konkretne liczby. Niekoniecznie chodzi mi o spadek ceny, ale o pokazanie wyników sprzedaży Cyberpunka i dalszy potencjał zarabiania na grach.

Koniec roku był wyśmienity dla spółki z dwóch powodów: ugoda z Andrzejem Sapkowskim rozmontowuje tykającą bombę (żaden inwestor nie lubi takiego ryzyka), ale produkcja Netflixa nakręca ponownie globalną modę na grę. Steam pokazał dane, z których wynika, że dziesiątki tysięcy graczy grają znowu w Wiedźmina 3 (lub nowi gracze, tego Steam nie pokazuje), więc gra bez wątpienia dostała drugie życie.

Dalej trzymam pulę akcji spółki, ale mam ogromny problem z ich dokupieniem po tych cenach. Podejrzewam, że taki dylemat ma tysiące inwestorów. Kolejne sezony serialu, masowa dystrybucja książek (Sapkowski nr 1 na Amazonie) może skończyć się zbudowaniem całego ekosystemu wokół Wiedźmina. To ogromna szansa, która sprawi, że gra wydana 4 lata temu będzie jeszcze długo zarabiać i… doczeka się kontynuacji? Szczerze, bardzo poważnie biorę pod uwagę kolejną odsłonę przygód Wiedźmina, która przy dzisiejszej bazie wiernych graczy i nowych miłośników Geralta z Rivii daje potencjał na długie lata sprzedaży gier, gadżetów itp.

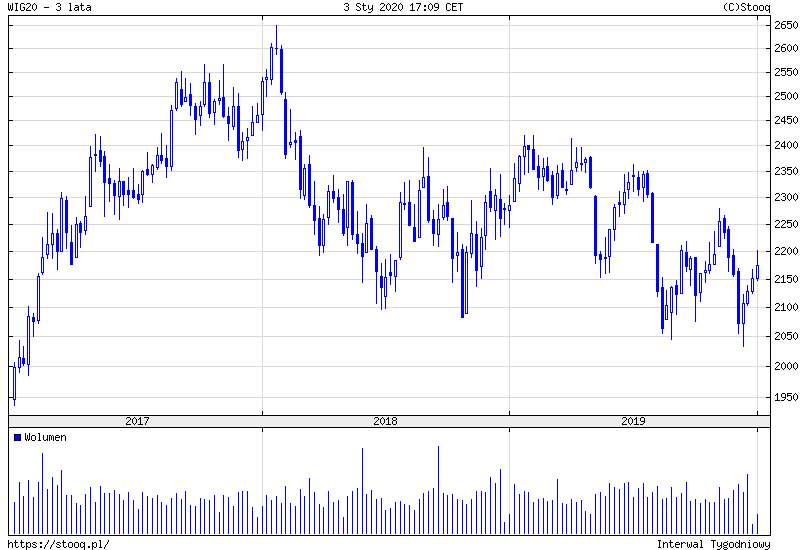

6. Polskie akcje nadal nie odbiły

Od dawna jestem zdania, że powiedzenie o wyprzedzaniu przez giełdę realnej gospodarki jest bardzo nietrafione. Wystarczy spojrzeć na niedobór spółek z różnych sektorów na giełdzie i skład WIG20 żeby od razu stwierdzić, że tak nie wygląda polska gospodarka. Słysząc bądź czytając o wyprzedzaniu gospodarki przez giełdę możemy mieć spory dysonans. Skoro jesteśmy pędzącą do przodu europejską gospodarką, to czemu nasza giełda po raz kolejny znalazła się w ogonie Starego Kontynentu? Czemu polski inwestor walczy o każdy punkt procentowy i dywidendę, podczas gdy gospodarcze rekordy są tak wyśrubowane?

Niestety, ale hossy jak nie było, tak nie ma. I znowu – można mieć rację, że nasze polskie akcje były niedowartościowane w 2019 roku, ale nie zmienia to faktu, że z tej racji nie było za wiele pieniędzy. Sporo naczytałem się o dyskontowaniu przyszłych wpływów z PPK i zakończeniu tematu OFE, ale jak już wiadomo z poprzednich punktów, to też nie udało się w terminie.

Polskie akcje są nadal tanie, ale nie daje to żadnej gwarancji, że w 2020 nie będą równie tanie bądź nawet tańsze – miejcie to na uwadze. Osobiście mam większość portfela w polskich akcjach, chociaż mam pełną świadomość podejmowanego ryzyka.

7. Nieruchomości nie są tańsze

Hossa na nieruchomościach ma się doskonale, chociaż wśród inwestorów giełdowych panuje przekonanie, że to właśnie na tym rynku puchnie ogromna bańka. Przyznaję szczerze, że ten rynek jest dla mnie najtrudniejszy do oceny, bo nie jestem z nim na bieżąco (nie inwestuję w nieruchomości, a sam wynajmuję mieszkanie) i trzeba zestawiać dużo różnych danych, żeby wyciągnąć sensowne wnioski.

Bardzo ważna jest struktura aktualnej hossy na nieruchomościach. Jest ona moim zdaniem dużo bardziej skomplikowana niż zakładamy, a już na pewno różni się od ostatniej hossy mieszkaniowej poprzedzającej bańkę (heloł, kredyty frankowe!). Ogrom nieruchomości sprzedawanych jest za gotówkę, pojawił się rynek najmu z myślą o turystach (ale tu sprawa jest jeszcze bardziej skomplikowana). Banki nieco inaczej udzielają kredytów, bo zmieniły się poszczególne ustawy i rekomendacje, nie ma też zadłużenia walutowego. Została oczywiście ludzka chciwość, więc kiedyś spadki zobaczymy – pytanie tylko kiedy i jakiej skali.

Timing ma kluczowe znaczenie

Jeśli ktoś miał z początkiem 2019 roku niedźwiedzie nastawienie do wielu rynków i postawił na to pieniądze, to zapewne przekonał się jak istotny jest timing. Można mieć racje co do wniosków w dłuższym terminie, ale to nie znaczy, że rynek tę rację zaraz przyzna. Optymizm na rynkach może utrzymywać się latami i dla kogoś zdecydowanego na zajęcie odważnej pozycji może być to równie niebezpieczne co szukanie dołka w trudnych czasach.

Pewnie to zestawienie mogłoby mieć jeszcze kilka punktów więcej, przykładowo:

- Wielka Brytania nadal jest w Unii Europejskiej (Brexit to jest ta skomplikowana bomba zegarowa dla całego Europy, że warto o tym jak najwięcej wiedzieć),

- Złoto nadal nie było antykryzysowym lekiem na całe zło, chociaż wyszło wreszcie z paskudnej wieloletniej konsolidacji, o czym pisałem.

Warto mieć pomysł na siebie i swoje podejście do inwestowania w długim terminie. Jeśli ktoś czeka na wariant kryzysu finansowego i liczy się z ryzykiem, że może na niego poczekać nawet kilka lat, to taka strategia ma jak najbardziej sens, o ile mamy jasne założenia i faktycznie liczymy się z ryzykiem. Nikt nie trafia regularnie w dołki i szczyty wykresów.

Myśl samodzielnie! Analizy i rekomendacje nie są po to, aby konkretnie powiedzieć nam co mamy zrobić z pieniędzmi. To jedynie opracowania, które mogą pomóc nam w samodzielnej ocenie sytuacji.

Ten tekst też nie jest po to, aby pokazać w co najlepiej zainwestować w kolejnych latach, ale żeby zwracać uwagę na to jak działają różne mechanizmy rynkowe, z którymi trzeba się liczyć. To tylko moja opinia, trochę wykresów i danych. To jaki z tego użytek można zrobić, zależy tylko i wyłącznie od inwestora i jego chęci do nauki i patrzenia na rynki finansowe szerzej.

A Was co zaskoczyło Was w 2019 roku? Jakieś wyjątkowo nietrafione prognozy?