Co dalej z GPW? Zadawałem sobie to pytanie w 2018 częściej niż przez ostatnią dekadę. Wcale nie chodzi o wykresy indeksów i spółek. To tylko efekt tego, co działo się na rynku. Afery, fatalne praktyki spółek, oszustwa, polityczne decyzje i na koniec skandal z udziałem KNF. Czy może być jeszcze gorzej?

O ironio, w 2018 roku FTSE Russell zakwalifikował nas do grona rynków rozwiniętych, a na początku roku świętowaliśmy historyczny szczyt indeksu WIG. Miało być tak pięknie… jednak 2018 to prawdziwy giełdowy horror, który pokazał wiele patologii naszego rynku. Chociaż jestem optymistą i z reguły w takich sytuacjach szukam okazji do kupienia tańszych spółek, a nie narzekania, to jednak nie można przejść obojętnie obok tego, co wydarzyło się w minionych 12 miesiącach. Może mieć to wielki wpływ nawet na najbliższe lata, ze względu na obniżone zaufanie inwestorów indywidualnych oraz inwestorów zagranicznych.

Niezależnie od tego czy jesteście inwestorami czy nie, warto odnotować to, co wydarzyło się na polskim rynku kapitałowym w 2018. Było… ciekawie.

Przeczytaj też: Blogowe podsumowanie 2018

Od rekordu, przez bańkę, po bessę

Zaczęło się pięknie, bo od historycznego rekordu na WIG. Do indeksu WIG20 dołączył CD Projekt, co było istotnym czynnikiem w pompowaniu bańki polskiej branży producentów gier na GPW. Akurat w tym sektorze można było naprawę sporo zarobić, ale jak to każda bańka cenowa – kiedyś musi się skończyć. Sektor zaliczył mocne spadki, a na debiutantach i mniejszych spółkach inwestorzy mogli sporo stracić (bardzo dobre podsumowanie przeczytacie na Bankierze).

I to by było chyba na tyle. Jeden rekord, po którym nastąpiły spore spadki i jedna bańka, na której trochę ludzi zarobiło, a trochę straciło.

Co nam jednak po rekordach, jeśli mowa o pojedynczych spółkach, podczas gdy na parkiecie brak płynności i nowych inwestorów. Debiutów było rekordowo mało, a było za to dużo nowych regulacji, które niekoniecznie chronią inwestorów, ale skutecznie komplikują wiele procedur. Jak do tego doszło i co dalej z GPW? Zobaczcie co wydarzyło się w 2018.

GetBack i efekt domina

Afera GetBack podważyła znacząco zaufanie inwestorów do mechanizmów rynku kapitałowego. Oto oszust wszedł na GPW, zrobił udany debiut, podpisał się pod tym topowy audytor, zatwierdził KNF, obligacje sprzedawały masowo banki, a na koniec giełda wręczyła jeszcze nagrodę specjalną za „optymalne wykorzystanie możliwości rynków prowadzonych przez GPW” (o ironio!). Co zawiodło? Z perspektywy czasu wydaje się, że wszystko.

Sam miałem tę spółkę w portfelu, chodziłem na spotkania dla dziennikarzy i czytałem raporty, w których dane były wyssane z palca. Kłamano w żywe oczy bezpośrednio na spotkaniach z inwestorami i poprzez komunikaty do mediów, miesiącami pokazywano fałszywe dane w raportach. Gdyby nie zasada trzymania się stop-lossów, pewnie moje straty okazałyby się dużo większe.

GetBack stał się zapalnikiem do kilku kolejnych afer, ale pokazał także ogromne ryzyko, na które żaden inwestor nie jest nigdy gotowy. Nikt nie zakłada, że podejmuje decyzje na podstawie całkowicie fałszywych danych, a mechanizmy ochronne całkowicie zawodzą.

Zdewastowane TFI

W kontekście GetBacku na pewno dużo słyszeliście o stratach Quercusa (który miał ich obligacje). Właściciel TFI, prof. Buczek oddał pieniądze posiadaczom obligacji, ale kosztem spółki – ktoś w końcu musiał ponieść stratę. Największą poniósł on sam, ale każdy kto miał akcje Quercusa również solidnie oberwał. Na całej aferze stracili mocno akcjonariusze.

Jeszcze gorzej ma się sprawa z Altusem i Trigonem, gdzie nie tylko mamy spadki notowań, nerwowe sprzedawanie akcji różnych spółek z portfolio, ludzi w areszcie… Generalnie obydwie spółki zostały dosłownie zdewastowane w 2018 i trudno założyć na ile uda się w ogóle odbudować z tego coś sensowniejszego. Aktywa Altus TFI spadły w rok o ponad 5,2 mld złotych.

Oliwy do ognia dolewają kolejne teksty publikowane przez Jagodę Fryc z Business Insidera – po lekturze tej serii tekstów naprawdę włos się jeży na głowie. I jak po takim czymś odbudować zaufanie inwestorów?

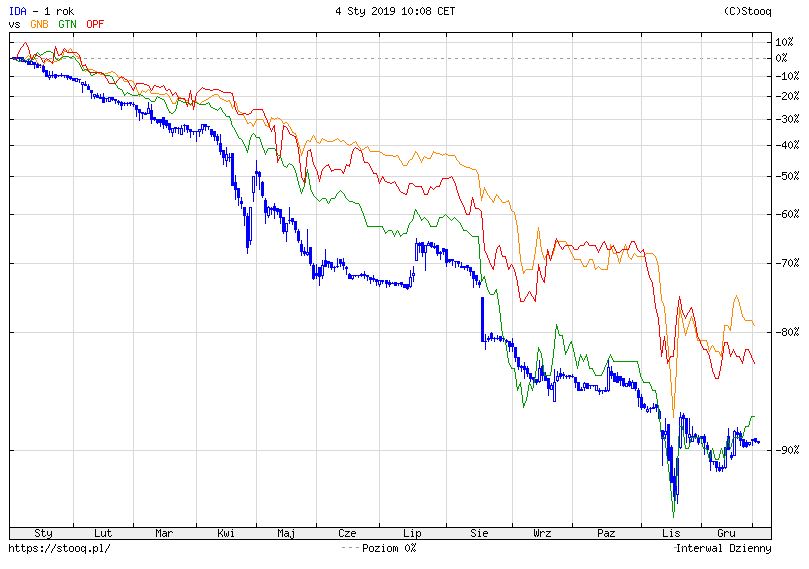

Spółki Leszka Czarneckiego

Pisałem w tym roku tekst podsumowujący wizytę na WallStreet w Karpaczu. Gościem specjalnym był Leszek Czarnecki, twórca imperium finansowego, który łączy się z aferą GetBack w kilku wątkach. To z jego grupy GetBack się wywodzi, to on sprzedał spółkę dalej, spółka kupowała długi z jego banków, a później jego banki sprzedawały ich obligacje. Jeśli ktoś nie widzi połączeń… Akurat na wspomnianym spotkaniu w Karpaczu były miliarder kłamał prosto w oczy inwestorom, twierdząc, że wszystko w jego bankach jest ok (będąc już po nagranej rozmowie z szefem KNF).

O ironio, Leszek Czarnecki uruchomił aferę KNF i dla wielu komentatorów politycznych jest niczym rycerz na białym koniu, który wparował do mediów i pokazał przestępcze wręcz praktyki urzędników. Tymczasem dla każdego kto dłużej jest na giełdzie i w sektorze finansowym, Leszek Czarnecki będzie człowiekiem, którego banki bywały synonimem najgorszych praktyk. Najwyższe spready walutowe, toksyczne polisolokaty, najgorsze kredyty frankowe – jego banki miały wszystko i poprawiały oferty dopiero wtedy, gdy urzędy i media wskazywały te praktyki jako szkodliwe.

2018 to koniec imperium Czarneckiego na GPW. Niektóre spółki są dosłownie groszowe, niektóre marki trzeba zamknąć (Lion’s Bank), a resztę dokapitalizować. Nawet jeśli notowania odbiją, to trudno sobie wyobrazić powrót grupy do dawnej świetności.

Afera KNF

Propozycja łapówkarska ze strony szefa Komisji Nadzoru Finansowego to oczywiście kluczowa sprawa, ale podczas nagranej przez Leszka Czarneckiego rozmowy poruszanych jest tyle wątków, że włos jeży się na głowie.

Cała afera jest bardzo trudna dla ludzi niezwiązanych z finansami. Pada tam wiele nazw instytucji, nazwisk, procedur na rynku finansowym… nie dziwię się, że niewiele osób wie o co chodzi. Generalnie uważam, że gdybyśmy byli wyedukowanym ekonomicznie krajem, to taka afera obaliłaby rząd.

Tymczasem u nas jeden człowiek jest w areszcie, śledztwo trwa, a politycy pracują nad odwróceniem kota ogonem. W kilka tygodni po pokazaniu taśm rozmawiamy o aferze SKOK (nie KNF, serio) w kontekście poprzedniego rządu, a w areszcie ląduje jeden z najuczciwszych ludzi w sektorze finansowym (Wojciech Kwaśniak), który rozpracowywał aferę SKOK w ubiegłych latach i niemal przepłacił to życiem. Taki bieg wydarzeń może wydarzyć się w serialu o włoskiej mafii, a nie w kraju rozwiniętym.

I teraz pomyślmy o tej aferze w kontekście Polski na arenie międzynarodowej. Czy tak działa rynek rozwinięty? Czy inwestor zagraniczny czytający w Financial Times o aferze KNF zdecyduje się bez problemu ulokować tu większe pieniądze? Ba, czy polski inwestor uwierzy w zapewnienia, że KNF czuwa nad sektorem finansowym, słuchając taśmy z propozycją łapówkarską?

Afera KNF ma bardzo dużo wątków, z czego większość jest jeszcze nierozwinięta. Pewnie nigdy nie dowiemy się wszystkiego, ale jedna nagrana rozmowa pokazała więcej patologii niż może znieść nawet doświadczony inwestor.

Kto pływa bez gaci…

Warren Buffett, mój idol z Omaha, mawiał:

Gdy przychodzi odpływ, widać kto pływał bez kąpielówek.

To oczywiście podnosi się do sytuacji spółek giełdowych, które w czasie hossy mogą nam się wydawać fajne, ale którym trupy wysypują się z szafy, gdy tylko pojawiają się na rynku poważniejsze problemy. Nagle okazało się, że masa spółek musi dokonać przeglądu „opcji strategicznych”, zastanowić się nad dywidendą, może nawet zejść z giełdy.

Krezus, Ursus, ABC Data, Work Service… do tego cała grupa banków Leszka Czarneckiego i kilkadziesiąt perełek z NewConnect. Wiele spółek potrafiło zakpić sobie z przepisów dotyczących polityki informacyjnej, zmieniać strategię z kwartału na kwartał, a nawet zmieniać nazwę i branżę z miesiąca na miesiąc. To nie tylko nie buduje zaufania inwestorów, ale pokazuje jak dokładnie trzeba sprawdzać spółki, które ma się w portfelu.

Co dalej z GPW? Może ETF?

Spodziewałem się, że na przełomie roku będzie temat inwestowania pasywnego w ETF-y i tanie fundusze pasywne – w końcu na horyzoncie widać wreszcie sensowniejsze instrumenty. Już mamy nową platformę inPZU, obniżkę funduszy inwestycyjnych AXA i PKO BP, a lada moment powstanie nowy ETF (już 7 stycznia debiut!)

Jednak wszystkie negatywne czynniki sprawiły, że będzie dużo trudniej przekonać nowych inwestorów do przyjścia na GPW, nawet jeśli argumentem będzie bardzo niska cena produktów.

Zobaczcie pewien paradoks – przez wiele lat polskie fundusze były naprawdę drogie (nawet do 4% rocznie), co sprawiało, że najwięcej zarabiali na nich ich sprzedawcy. Przez lata eksperci tłumaczyli, że nie da się u nas zrobić tanich funduszy takich jak w USA. No i co? Jednak się da, tylko branża finansowa będzie dużo mniej zarabiała. Teraz trzeba dorobić do tego jakąś historię.

Jestem bardzo pozytywnie nastawiony do produktów typu fundusze pasywne, bo nadają się one dla dużo szerszego grona odbiorców niż tylko wkręceni w giełdę pasjonaci. Jednak firmy będą musiały się solidnie napracować, żeby przekonać do nowej formy inwestowania. Trzymam kciuki, bo tego brakowało mi na naszym rynku w ostatnich latach.

Wyborcy ważniejsi niż inwestorzy

No i na koniec jeszcze kontekst polityczny. Polscy parlamentarzyści nigdy nie uznawali inwestorów za istotnych wyborców, ale aktualny rząd jest pod tym względem rekordzistą.

Wielokrotnie widzieliśmy jak kursy spółek Skarbu Państwa spadały nagle o kilka procent z powodu, np. informacji o potencjalnej fuzji (np. Alior i Pekao, Pekao i PKO BP, Lotos i PKN Orlen), a w niektórych spółkach rotacja zarządów jest większa niż kochanków Brooke w Modzie na Sukces.

Jednak najlepszym, a właściwie najbardziej groteskowym przykładem jest to, co politycy robili w sektorze energetycznym. Skończyli dosłownie 30 grudnia podpisem Prezydenta pod ustawą o cenach prądu. Minister Energii swoimi decyzjami nie tylko sprowadził spółki w sektorze na historyczne minima, ale wielokrotnie podkreślał, że giełda nie ma dla niego żadnego znaczenia i te firmy nie powinny być nawet notowane na GPW. Osobiście kupuję ten sektor z nadzieją, że minister nie będzie piastował stanowiska więcej jak kilka miesięcy.

Wątły powiew optymizmu

Wiecie, że jestem optymistą, więc spróbuję wykrzesać z siebie trochę energii i znaleźć powody dla których warto na GPW nadal inwestować – w końcu sam to robię. Dużo lepiej jest szukać dobrych spółek teraz, po fatalnym 2018 roku niż na szczycie hossy.

PPK – dla inwestorów Pracownicze Plany Kapitałowe są jak światełko w tunelu, ponieważ mają zapewnić stały dopływ pieniędzy do spółek. W pewnym sensie wypełnią lukę po OFE, która bez wątpienia przyczyniła się do pogorszenia sytuacji polskich inwestorów. Oczywiście samo PPK to za mało żeby rozruszać naszą giełdę, ale bez wątpienia to jeden z najistotniejszych czynników. Zgodnie z zapisami ustawy, najwięcej kapitału zyskają największe firmy.

W końcu stabilna GPW – nie wszyscy pamiętają, ale z powodu politycznych przepychanek na polskiej GPW przez większość 2017 panowało absolutne bezkrólewie. Na szczęście w tym roku wszystko działało już bardzo sprawnie, pojawiła się również strategia spółki, a zarząd już myśli o kolejnym roku i wdrażaniu kilku nowych rzeczy. Można powiedzieć, że po 2018 roku prezes Dietl za sterami GPW przeżył prawdziwy chrzest bojowy i przeprowadził spółkę bardzo sprawnie przez ten arcytrudny rok.

Tanie fundusze – zaczęło inPZU, zaraz później odpowiedziało PKO BP, a kilka tygodni później AXA. Wydaje się, że to dobry krok w stronę większych napływów kapitału, ale pod warunkiem, że nowi klienci nie będą zwracać uwagi na to wszystko co napisałem powyżej. Dobry znak w długim terminie, ale w krótkim bez szaleństw.

Co dalej z GPW?

Obraz naszego rynku wygląda tak źle, że… no właśnie… Jest już tak źle, że nawet najwięksi optymiści mają problem, żeby znaleźć pozytywne informacje z rynku. W związku z tym ja szukam dobrych spółek, które przetrwały tę wielką zawieruchę. Bessa to dużo lepszy czas na takie budowanie portfela niż hossa, gdy wszystko (i te lepsze i byle jakie spółki) mamy po prostu drogie. Tyle tylko, że trzeba być ostrożnym i cierpliwym.

Do tego obserwuję intensywnie sytuację w USA, bo po grudniowej korekcie robi się jeszcze ciekawiej. Sytuacja z 2018 roku pokazała, że warto mieć w portfelu coś więcej niż tylko spółki z naszego rodzimego rynku. To mój główny wniosek na nadchodzące lata: jeśli inwestować w spółki notowane na giełdach, to nie zapominać o zagranicznych podmiotach. Poza tym poszukuję mocno przecenionych, zdrowych fundamentalnie spółek, najlepiej płacących regularnie dywidendę – wydaje mi się, że nie było od lat tak dobrej okazji do takiego uzupełnienia portfela.

Na koniec kilka linków, do których warto zajrzeć: